Реструктуризация долга по кредиту в Сбербанке физическому лицу

Жизненные ситуации бывают разные. Иногда случается, что человек взял кредит, а потом оказывается, что нет возможности погасить его вовремя.

В этом случае на помощь кредитуемому приходит закон «О банкротстве заёмщиков», согласно которому банки могут идти навстречу клиенту и смягчать условия договора, проводя операцию реструктурирования долга по кредиту.

Подать заявление на реструктуризацию может не только физическое, но и юридическое лицо.

Сейчас мы подробно рассмотрим процесс реструктурирования только для физического лица, на примере одного из самых крупных и популярных банков России – Сбербанка.

Если сложилась такая ситуация, что по объективным причинам вы не можете выполнять долговые обязательства (сократили на предприятии, либо по другой причине потеряли работу, тяжело заболели или произошёл иной форс-мажор – тяжёлая болезнь близкого человека, сгорел дом или квартира…), то вы имеете полное право согласовать реструктурирование задолженности с банком. Обращайтесь к заёмщику сразу, как только возникли трудности, не тяните время, чтобы не усугубить ситуацию ещё больше. Своевременное обращение продемонстрирует вашу ответственность, готовность нести свои обязательства и устранить возникшие проблемы.

Однако даже в случае сильной просрочки по уважительным причинам (например, лежали в больнице после операции, проходили санаторное лечение далеко от дома, ухаживали за тяжело больной мамой в другом городе), существуют способы убеждения работников банка в своей порядочности и лояльности.

Варианты решить проблему

- Сбербанком предлагаются несколько вариантов выхода из сложившегося сложного положения для обеих сторон.

- Отодвинуть или отсрочить срок выплаты

- Возможно отсрочить погашение кредитных обязательств:

- Для ипотечных кредитов – до двух лет.

- Для автомобильных и потребительских кредитов – до одного года.

В отведённый срок должник обязан попытаться найти возможность погашения кредитов.

Пролонгирование сроков

Сотрудники банка после рассмотрения всех обстоятельств, могут прийти к решению увеличения (продления или пролонгирования) срока действия договора:

Для кредитов по ипотеке – до 10 лет. Однако не более чем на 35 лет по общему сроку кредита.

Для автомобильных и потребительских кредитов – до 3 лет. Однако не более чем на 7 лет по общему сроку кредита.

Это действенная мера, помогающая облегчить финансовое состояние должника, так как значительно уменьшаются суммы ежемесячных выплат.

Индивидуальный график выплат

Не только проценты, но и основная задолженность могут погашаться по индивидуальному графику, составленному специально для вас, с учётом особенностей вашей работы. Такие инструменты особенно подходят должникам, имеющим сезонную работу (пастухам, комбайнёрам и прочим).

При составлении индивидуального графика, учитываются все факторы, влияющие на возможность погашения кредита с учётом сезонной занятости работника – таким образом, чтобы наибольшие суммы выплат приходились на самые «доходные» периоды трудовой деятельности.

К примеру, вместо того, чтобы ежемесячно выплачивать 2 000 рублей, каждый месяц вносятся платежи по 500 рублей, а в сезон все накопившиеся суммы выплат (долги) погашаются единовременно, внесением сразу всей оставшейся за год общей суммы долга.

Имейте в виду, что в банках действует правило: если кредитуемый в случае возникновения непредвиденных обстоятельств, препятствующих своевременным выплатам по кредиту, обращается своевременно, не откладывая визит до накопления крупной задолженности, то долг у него не образуется. В таком случае после обращения клиента сотрудники банка могут просто составить новые индивидуальные графики выплаты сумм по кредиту.

Это – основные методы, использующиеся банками для решения проблемы. Однако есть и другие способы.

- Оптимальный инструмент, известный под названием «кредитных каникул» (под ними понимается период, на который клиент освобождается от выплат процентов на определённый срок, или заёмщику разрешается в этот период погашение одних лишь процентов).

- Поквартальное погашение процентов (в течение года клиенту разрешается погашать проценты не ежемесячно, а раз в квартал).

Пересчёт и уменьшение пеней, обозначенных договором, до обычного процентного уровня. - Имейте в виду: допустимо использование вышеописанных способов как по отдельности, так и комплексно.

Также возможно проведение повторной реструктуризации.

Банком могут быть предложены иные варианты решений, если трудная ситуация в материальном положении клиента не разрешится в течение года по уважительным обстоятельствам.

Главное – вовремя обратиться в банк с описанием проблемы

Кстати, такие способы облегчения положения клиентов применяются не только в Сбербанке, но и в работе многих других банков. Единственное – могут различаться некоторые условия (например, размер процентной ставки, сроки погашения кредитов).

На что важно обратить внимание

Важно, чтобы при оформлении реструктуризации, не только был составлен новый кредитный договор с финансовым учреждением, но и аннулирован предыдущий договор.

Для прекращения действий предыдущего договора, должно быть составлено соглашение, в котором необходимо чётко прописать прекращение действия условий старого договора.

Имейте в виду: не всегда банки могут принять решение в пользу должника.

Может возникнуть ситуация, когда задолженность не прощается банком и при составлении нового договора сумма образовавшегося долга может существенно вырасти с учётом штрафов и процентов.

В таком случае целесообразно оспаривание решения банка в судебном порядке. Бояться этой ситуации и впадать в панику не стоит. Работники суда чаще всего принимают решение в пользу должника, при этом аннулируя начисление пеней и штрафов.

Поскольку операция по реструктуризации кредита напрямую касается интересов кредитора (финансовой организации), надо иметь в виду, что банковские структуры не имеют обязательств по проведению реструктуризации по первому требованию заёмщика. Но они вынуждены заниматься ею в тех случая, когда возникающая просроченная задолженность грозит принести убыток банку из-за начисления существенной резервной суммы.

Проще говоря – банкам всегда выгоднее оказать помощь клиенту в виде временных уступок, чем допустить возникновение очередного проблемного долга по кредиту.

К тому же сотрудники банка понимают, что выгоды для заёмщика от реструктуризации кредита весьма спорны, поэтому клиенты банков прибегают к этому методу действительно только при самой острой необходимости.

Особенности реструктурирования займа следующие:

- Снижение размера систематических выплат.

- Увеличение суммарной переплаты за общий период кредитования. Так как во время реструктуризации погашение основного долга идёт с меньшими суммами, то и проценты начисляются больше.

- В случае, если долг выплачивается в иной валюте, то вероятно увеличение процентной ставки.

Именно по этим причинам следует прибегать к такому методу решения возникших трудностей только в случае возникновения действительно больших проблем, когда погашение кредита является абсолютно невозможным.

Процедура реструктуризации кредита

Итак, допустим, что ситуация всё же сложилась не лучшим образом для заёмщика и перепробованы все способы решения проблемы. В итоге ничего не остаётся, кроме реструктуризации кредита.

Чтобы приступить к решению данного вопроса, первым делом позвоните в банк и объясните возникшую ситуацию. После необходимо явиться в отделение банка и написать заявку с просьбой рассмотреть необходимость реструктурирования кредита (форма заявления свободная, если иная не предоставляется сотрудниками банка).

В заявлении требуется подробное изложение обстоятельств, в связи с которыми образовались (или могут образоваться в ближайшем времени) задолженности по кредитным обязательствам.

Огромным плюсом будет, если вы сможете подтвердить своё затруднённое материальное положение документами. Например, справкой с работы о сокращении должности, предъявлением трудовой книжки, выпиской из истории болезни, справкой из страховой компании о причинённом ущербе вашему имуществу по вине пожара и прочие документы, подтверждающие возникновение форс-мажорных обстоятельств, в связи с которыми возникает необходимость реструктурирования ваших кредитных обязательств.

Как правило, сотрудниками Сбербанка выдвигается встречная просьба – указать суммы платёжных выплат, которые вы могли бы выплачивать в настоящий период.

В зависимости от имеющихся возможностей, вопрос будет решаться, каким способом будет проведена реструктуризация (банк отодвинет сроки выплат, или продлит сроки договора, предоставит кредитные каникулы или что-то другое, исходя из обстоятельств). Для выбора оптимального (идеального для обеих сторон) способа решения проблемы, заёмщику обязательно надо откровенно рассказывать всё, что касается текущего материального положения, не опасаясь негативных последствий для себя.

В случае, если прийти в банк затруднительно, имеется вариант заполнения специального заявления в электронном виде на официальном сайте Сбербанка, которое затем высылается по опубликованному на сайте адресу электронной почты.

Список необходимых документов для реструктуризации кредита

- Заявка с просьбой оформить реструктуризацию кредита физическому лицу (учтите, что реструктуризацию юридическому лицу проводят в несколько ином порядке).

- Копию паспорта (при подаче заявления необходимо предоставление оригинала – просто покажете его сотруднику банка).

- Документы (справки), подтверждающие поступления финансовых средств (регулярных официальных доходов) в течение последнего полугодия (справка с работы по стандартной форме или по банковскому образцу, выписка из трудовой книжки, справка биржи труда и т.п.).

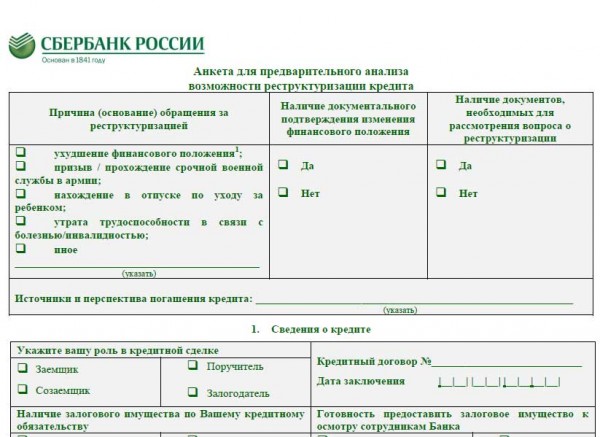

- Заполненная анкета, с помощью которой проводится предварительный анализ возможностей и методов реструктурирования займа.

В анкете надо обосновать причину необходимости реструктуризации, предоставить сведения о заёмщике и кредите, обозначить предпочтительные методы разрешения ситуации. - Также необходимо указать, имеются ли у вас документы, с помощью которых вы можете подтвердить возникновение форс-мажорных обстоятельств, являющихся убедительной причиной реструктурирования кредитных обязательств.

- Оригинал трудовой книжки (если клиента сократили на работе).

- Копия приказа (или дополнительного соглашения), подтверждающего снижение заработной платы (изменение должности и прочих условий), заверенная работодателем. Также подтверждением может служить приказ, в котором прописано сокращение рабочего времени.

- Медицинские заключения (выписку из истории болезни, амбулаторной карты больного) – в случае, если тяжёлая финансовая ситуация возникла из-за состояния здоровья.

Если заёмщик взял большое количество кредитов, что вызывало увеличение кредитной нагрузки, необходимо предоставить копии всех имеющихся кредитных договоров (оригиналы предъявите лично, при рассмотрении дела).

Имейте в виду, подача заявки на реструктуризацию не является гарантией того, что она будет проведена. Поэтому во время рассмотрения заявления банком, необходимо погашать кредит в посильных размерах выплат.

После того, как все документы поданы и собраны, вам должны позвонить из банка и сообщить, какое решение принято по вашему вопросу.

Вздохнуть свободно вы сможете только тогда, когда состоится подписание нового договора, обязательно с прописанными условиями кредита в пользу заёмщика. Внимательно читайте, что подписываете. Не стесняйтесь задавать вопросы сотруднику банка, если вам что-то непонятно в договоре.

Нелишним будет знать, что не имеется стандартных инструкций по всем возможным обстоятельствам, поэтому решение всегда принимается по каждому конкретному случаю, с учётом всех особенностей, в индивидуальном порядке.

После того, как вы подали заявление, вас пригласят для беседы в отделение банка. Приходить необходимо со всеми оригиналами и копиями документов.

Ждать решения по вопросу придётся в течение полумесяца. За это время сотрудники банка рассмотрят вашу кредитную историю, изучат анкету и предоставленные документы.

После положительного принятия решения, сотрудники банка свяжутся с вами и разработают документы по новому кредитному договору, а затем пригласят вас ознакомиться с ним и подписать.

Иногда Сбербанком проводятся акции так называемых «кредитных амнистий», в период которых имеются возможности проведения реструктурирования на условиях, выгодных для клиентов банка. К примеру, во время таких акций имеется шанс положительного рассмотрения заявления даже в том случае, если отсутствуют документы, подтверждающие ухудшение материальных возможностей.

Также могут быть другие выгодные условия. Например, сделать разовую оплату от 10% до 30% размера кредита и обязаться выплатить всю сумму в течение года. В ответ на это действие банк отзывает исполнительные листы и предоставляет возможность в будущем брать кредиты.

При своевременном обращении кредитная история не будет подпорчена.

Отзывы об этой процедуре людей очень различны. Кто говорит, что ничего сложного нет, кто утверждает, что очень сложно получить реструктуризацию кредита. На самом деле, Сбербанк очень лоялен к своим клиентам и удовлетворяет более 90% заявок. Но все бюрократические требования должны быть соблюдены. И если у вас действительно есть уважительная причина, документально подтверждённая, скорее всего, результат будет положительным.

Главное – не прячьтесь от возникших проблем! Решайте их совместно с кредитором. И помните – банки не менее своих заёмщиков заинтересованы в благополучном исходе дела.

Реструктуризация кредита в Сбербанке физическому лицу

Уважаемые клиенты!

ПАО Сбербанк предлагает физическим лицам, временно испытывающим материальные трудности с обслуживанием кредитных обязательств, воспользоваться возможностью реструктуризации задолженности.

Как реструктуризировать кредит в Сбербанке?

Очень часто в средствах массовой информации говорится о реструктуризации кредита или кредитных каникулах Сбербанка. Реструктуризация кредита – это пересмотр договоров между банком и заемщиками, либо оформление приложений к основным договорам. Эти действия производятся для того, чтобы найти оптимальное решение по выплате заемщиками кредитов в случае, если их финансовое положение ухудшилось, в результате чего они не могут погасить кредиты по ранее установленным графикам.

Кредитные каникулы в Сбербанке

«Кредитными каникулами» является реструктуризация кредита в Сбербанке, при которой заемщиком выплачиваются только проценты по кредиту в течение некоторого времени, что уменьшает финансовую нагрузку на их бюджет. Такая процедура может быть проведена почти во всех российских коммерческих банках.

Основанием для реструктуризации могут быть:

- Существенное снижение доходов (потеря работы, изменение условий оплаты труда и др.)

- Призыв / прохождение срочной военной службы в армии

- Отпуск по уходу за ребенком до 1,5 лет/3 лет

- Утрата трудоспособности

Кому следует реструктуризировать кредит?

Любому заемщику, который почувствовал изменение своей финансовой ситуации в худшую сторону, не помешает реструктуризация кредита, в результате которой кредитная нагрузка на бюджет может уменьшиться. Но не все клиенты Сбербанка России могут рассчитывать на эту операцию.

Финансовое положение клиента может ухудшиться в связи с разными причинами, и кредиты могут быть различными. В случае увольнения клиента или перевода его на нижеоплачиваемую должность по своему желанию, банком может быть отказано в реструктуризации кредита. В случае когда изменение кредитной способности получилось не по воле клиента, а при его сокращении с работы, в связи с получением травмы и уходе на пенсию по инвалидности, в связи с вынужденным переходе на другую работу, уходе в отпуск по родам, при потере кормильца и другим, не зависящим от желания заемщика, банком могут засчитаться такие причины уважительными для реструктуризации. В случае произошедших перемен с супругом заемщика, можно также просить у банка реструктуризацию кредита, поскольку произошло финансовое изменение в семье.

При оформлении клиентом Сбербанка нескольких потребительских (нецелевых) кредитов, и покупки на них предметов, не являющихся достаточно необходимыми, банком может быть отказано в реструктуризации. В этом случае Вам могут предложить продать что-то из приобретенных вещей, и полученными средствами погасить кредитный долг. Это же касается и Автокредита Сбербанка. Если у клиента не хватает средств для покупки нового автомобиля, банк предложит ему продать этот автомобиль. И только в случае, если автомашина нужна для работы, банком могут быть одобрены изменения условий кредита.

При ипотечном кредите, если у заемщика нет другого жилья, банк не будет предлагать его продать и пойдет клиенту на уступку, изменив ему кредитные условия.

Варианты реструктуризации

- Изменение валюты кредита (Кредит в валюте может быть конвертирован в рубли)

- Увеличение общего срока кредитования (Уменьшение суммы ежемесячного платежа за счет увеличения общего срока кредита)

- Предоставление льготного периода (Временное снижение суммы ежемесячного платежа за счет предоставления отсрочки по погашению кредита и процентов)

Реструктуризация долга по кредиту

Существуют разные пути добровольного урегулирования сложившейся сложной финансовой ситуации между заемщиком и банком.

- Сбербанком предлагается получение отсрочки выплаты основного кредита. В этом случае разрешается заемщику платить какое-то определенное время одни лишь кредитные проценты. Сроки таких отсрочек не должны превышать 1 года, если кредит потребительский, и 3 лет, если кредит ипотечный. Эта отсрочка называется кредитными каникулами.

- Банком составляется персональные графики для погашения кредитов, в которых он учитывает сезонность доходов (в случае взятия кредита на развитие ЛПХ).

- Банком может быть переоформлен договор по кредиту с предоставлением более выгодных условий, чем может быть меньшая процентная ставка.

- Также Сбербанк может продлить (пролонгация) срок выплаты кредита. В этом случае кредит растягивается на длительный срок, и в результате этого уменьшается размер платы ежемесячно. Чтобы посчитать сумму ежемесячных выплат, воспользуйтесь кредитным калькулятором.

Случается, что Сбербанком проводится реструктуризация кредита, и аннулируются все имеющиеся штрафы и пени, начисленные за просрочку платежей.

Как реструктуризировать задолженность?

- Подайте заявку и необходимый пакет документов

- Банк проанализирует возможность проведения реструктуризации (с учетом всех условий) и сообщит о принятом решении

- Подпишите документы по реструктуризации кредита (в случае принятия положительного решения)

Заявление на реструктуризацию кредита

Для проведения реструктуризации долга по кредиту Вам необходимо явиться в отделение Сбербанка, в котором получили кредит, и написать заявление с указанием причины, приведшей к финансовой проблеме. Заявление необходимо подать в рассматривающую комиссию вместе с пакетом документов, подтверждающих изменение Вашего финансового положения. К таким документам можно отнести:

- Трудовую книжку с внесенной в нее записью об увольнении.

- Справку о временной нетрудоспособности.

- Справку о потере кормильца.

- Справку о декретном отпуске.

- Справку о доходах (форма 2-НДФЛ).

- Уведомление о призыве в ряды Вооруженных Сил России.

Не стоит забывать о том, что реструктуризация долга по кредитным обязательствам отличается от рефинансирования кредита тем, что ее оформление возможно только в банке выдачи кредита. Не рекомендуем Вам затягивать обращение в банк о том, чтобы там пересмотрели кредитный договор, дожидаться просрочек платежей и начисления штрафных санкций. Как и его заемщики, Сбербанк заинтересован в том, чтобы решение любых проблем было благополучно разрешено, в результате чего старается идти навстречу своим заемщикам в предоставлении реструктуризации кредита.

Подать заявку на реструктуризацию кредита в Сбербанке

Подать заявку на реструктуризацию кредита в Сбербанке вы можете на cпециальной странице Сбербанка по адресу: https://dr.activebc.ru/ или просто нажав на кнопку ниже.

Подать заявку можно только на реструктуризацию действующего кредита. По кредитным картам этого сделать нельзя. После того, как вы оставите заявку на сайте — с вами свяжется сотрудник банка и обсудив все детали найдёт компромисс для решения проблемы и продолжения дальнейшего взаимовыгодного сотрудничества.

sberbanki-onlajn.ru

условия, заявления, документы и отзывы

Взяв кредит в Сбербанке, физическое лицо не всегда может выполнить условия по договору. Жизнь идет, у человека изменяются обстоятельства: увольнение с работы, развод супругов, болезнь. Может быть предоставлена реструктуризация кредита в сбербанке физическому лицу. Она значительно облегчает процедуру возвращения долга банку в трудной материальной ситуации.

Реструктуризацию не следует путать с рефинансированием. Рефинансирование – это выдача Сбербанком денежного займа для погашения кредитов, взятых физическим лицом в других банках. Целью рефинансирования является объединение нескольких займов в один или снижение процентной ставки по ранее оформленным кредитам.

Что это такое — реструктуризация кредита в Сбербанке?

Физическому лицу предоставляется право на реструктуризацию.

Это установленная банком совокупность действий в отношении заемщика, которая влечет за собой возвращение кредита клиентом без ущерба для его материального положения. Реструктуризация – это уменьшение процентной ставки займа, периодичности платежей и увеличение или сокращение длительности кредита.

Виды реструктуризации займа

Каких видов бывает реструктуризация кредита в Сбербанке? Физическому лицу предоставляется возможность выбрать:

— Освобождение от уплаты основного долга по кредиту, заемщик вносит только проценты – кредитные каникулы. В некоторых случаях освобождение идет на всю сумму платежей, но распространяется на определенный срок. В этом случае есть и минусы: заемщику угрожает переплата по кредиту из-за повышения длительности его выплаты.

— Неначисление или списание штрафов и пеней, что возникли вследствие просрочки уплаты долга.

— Сокращение суммы ежемесячных взносов посредством увеличения срока по кредиту.

— Установление индивидуального графика платежей заемщику для упрощения выплат. Это может быть как перенос даты платежа, так и уменьшение взносов в определенные месяцы.

Условия реструктуризации кредита в Сбербанке

Как проводится реструктуризация кредита в Сбербанке?

Физическому лицу должно быть известно, что решение по реструктуризации долга принимает банк. При определенных условиях Сбербанк предоставляет помощь по погашению долга своим заемщикам. Банк имеет право рассмотреть заявку по реструктуризации долга в следующих случаях:

— Прежде всего это просрочка по кредиту более 30 дней.

— Потеря основного вида дохода – увольнение с работы.

— Ситуации, несущие за собой дополнительные незапланированные расходы заемщика — потеря трудоспособности, болезнь, смерть родственника.

— Ряд причин уважительного характера (потеря дополнительных видов доходов, беременность, потеря кормильца, уход в армию и т.д.).

— Смерть должника. В таких случаях предоставляется наследнику реструктуризация кредита в Сбербанке. Реально ли ее оформить и что для этого нужно?

Заявление на реструктуризацию

Заявление-анкету можно заполнить как в отделении Сбербанка, так и скачать бланк на сайте, заполнить и отправить по электронной почте. В нем обязательно нужно указать причины реструктуризации, виды доходов по гашению займа на новых условиях, объект залога для обеспечения кредита (если таковой имеется). По истечении небольшого срока заемщику позвонят из банка и пригласят в конкретное отделение для обсуждения дальнейшего процесса сотрудничества. Закрепляется за должником специалист, с которым и обсуждаются дальнейшие действия и список необходимых документов.

Документы для реструктуризации

Документы должны подтверждать непростое материальное положение заемщика:

— Трудовая книжка с записью об увольнении.

— Документы, подтверждающие ухудшение финансового положения: приказ либо его копия по предоставлению отпуска женщине по беременности и родам, приказ либо его копия по предоставлению отпуска без сохранения заработной платы.

— Лист нетрудоспособности, сведения об инвалидности.

— Справка о доходах.

— Паспорт гражданина Российской Федерации.

Перечень документов индивидуален для каждого конкретного случая. При подаче заявления нужно наиболее достоверно описать финансовую ситуацию сотруднику банка. Следует помнить, что решение по реструктуризации принимает Сбербанк, и физическое лицо не имеет права оспорить отклонение банком заявки. Предоставленные документы проходят проверку. Потом принимается решение по одобрению. Вот что значит в ПАО «Сбербанк» реструктуризация кредита. Условия необходимо уточнять в отделении.

Реструктуризация по кредитной карте

Кредитная карта является наиболее удобной формой совершения покупок. Если вовремя не гасить задолженность по кредитной карте, на остаток займа начисляются проценты и размер долга растет. При положительном принятии решения о реструктуризации долга по кредитной карте клиенту могут быть предложены следующие условия: перенос срока погашения займа; разбивка процентов и основного долга на равномерные платежи; увеличение срока погашения кредита путем уменьшения ежемесячных платежей.

Реструктуризация ипотечного кредита в Сбербанке

Физическому лицу предоставляется возможность провести реструктуризацию ипотечного займа. Объект недвижимости является залогом для банка, поэтому банк не несет рисков по потере своих средств. Если клиент прекратит платежи, кредитная организация реализует объект недвижимости и вернет свои деньги.

Для заемщика существует риск по потере платежей, которые уже были выплачены по ипотеке. Срок по реструктуризации ипотечного кредита большой. Банк может отказать в рассрочке платежа, аргументируя отказ некредитоспособностью клиента. Клиент должен настаивать на оказании организацией данной услуги, так как это лучший выход из ситуации для заемщика.

Отзывы

Отзывы подтверждают, что нарушение условий договора по кредиту влечет за собой наложение штрафов, пеней. Чтобы избежать увеличения долга, заемщик принимает меры для реструктуризации долга. В этом случае сумма займа становится больше, но повышение долга составляет намного меньшую сумму, чем наложение неустоек и пеней.

Клиенты довольны тем, что имеется возможность реструктуризации. Она позволяет избежать появления на пороге квартиры судебных приставов с постановлением о конфискации имущества, благодаря такой услуге можно избавиться от звонков коллекторских агентств, а также избежать плохой кредитной истории. Досрочно погасить кредит после реструктуризации не запрещается.

Теперь стало понятно, как провести реструктуризацию долга по кредиту в банке.

fb.ru

Реструктуризация кредита в Сбербанке — требования к заемщикам, документы и особенности процедуры

Крупнейший банк страны предлагает своим клиентам различные кредитные продукты. Разнообразные программы – от простого потребительского займа до ипотечного кредитования – помогают реализовать любые задумки и стремления. Однако иногда может возникнуть проблема с возвращением долга в силу независящих от клиента ситуаций. Реструктуризация кредита в Сбербанке для физических лиц помогает решить проблему, но потребуются документы, подтверждающие тяжелое материальное положение.

Что такое реструктуризация кредита

Ни один банк не заинтересован, чтобы заемщик прекратил выплачивать задолженность по кредиту. По этой причине кредиторы всегда идут на уступки, предлагая разные варианты решения проблемы. Реструктурирование – способ сбалансировать выплаты по ссуде с доходами заемщика и сделать все возможное, чтобы клиент продолжал обслуживать свой долг, только уже на новых условиях. Однако для этого необходимо доказать свою неплатежеспособность, поэтому потребуется предоставить ряд документов, которые бы банк счел серьезным основанием для пересмотра условий кредитования.

Виды реструктуризации в Сбербанке

Для начала следует сказать, что как таковой программы реструктуризации задолженности, которая бы действовала на постоянной основе, у Сбербанка нет. Учреждение предлагает лишь рефинансирование кредитов, взятых в других банках. В индивидуальном же порядке он всегда рассмотрит просьбу клиента, если у того возникли проблемы с погашением долга. Главное, это во время сообщить о трудностях и тогда сотрудники обязательно подберут оптимальный вариант решения проблемы.

Индивидуальный график выплат

Для банка важен каждый кредитополучатель, ведь, выдавая ссуды, финансовое учреждение зарабатывает львиную долю своей прибыли. По этой причине, хоть и не часто, банкиры идут на такой шаг, как индивидуальный график платежей. Применяется он преимущественно к клиентам, имеющим постоянный, но сезонный заработок. По большей части это касается работников, занятых в сельском хозяйстве.

Для составления графика во внимание берется то время, когда заемщик имеет наибольший доход. В этот период размер платежей по кредиту будет достигать своего пика, а в остальное время ссудополучатель будет выплачивать минимум денег. Применяется индивидуальный график редко, поскольку на его расчет уходит большое количество сил и времени, тем более что рассматривается несколько вариантов возможности оплачивать кредит.

Кредитные каникулы или отсрочка платежей

Интересным вариантом решения проблемы являются так называемые «кредитные каникулы», суть которых заключается в отсрочке выплаты по основному догу. Время дается для восстановления платежеспособности. Важно понимать, что в этот период обязательно необходимо уплачивать проценты. Основная задолженность при этом делится пропорционально оставшемуся периоду времени, поэтому впоследствии ежемесячные выплаты возрастают, о чем тоже нужно знать.

Продление срока кредитного договора

Для снижения размера ежемесячных выплат оптимальным является увеличение количества периодов выплаты задолженности или пролонгация кредитного договора на другой срок. Основной долг разбивается на большее количество платежей, что и обеспечивает уменьшение кредитной нагрузки с одновременным увеличением срока выплат. С другой стороны, общее количество денег, внесенных по начисленным процентам, возрастает. Однако если делать поправку на инфляцию и рост заработной платы, то итоговая сумма долга нивелируется.

Реструктуризация долга по кредиту в Сбербанке на индивидуальных условиях

Поскольку реструктуризация кредита в Сбербанке – это не стандартная услуга, а строго индивидуальный подход, то и для каждого заемщика определяются отдельные условия. На основе анализа предоставленных документов и обязательной личной беседы выносится решение по каждому случаю. Важно понимать, что в отношении одного заемщика может быть принят какой-то определенный вариант, а для другого потребуется реализация целого комплекса мер.

Снижение процентной ставки

В редких случаях реструктуризация кредита в Сбербанке происходит путем снижения ставки по договору, поскольку так ссудодатель теряет деньги. Как известно, в основе кредитной политики банка применяется значение ключевой ставки Центробанк России. По этой причине, когда регулятор очередной раз снизит КС, можно написать заявление с просьбой, ведь зачем заемщику оплачивать больше, если есть полностью законное основание уменьшить взносы. Однако перед написанием следует внимательно изучить договор и посмотреть, прописана ли там такая возможность.

Ежеквартальная выплата процентов

Одним из вариантов индивидуального графика погашения долга является выплата процентов раз квартал. Такой подход не противоречит налоговому законодательству, поэтому считается вполне реальным. Суть его состоит в том, что заемщик каждый месяц вносит платежи только по основному долгу, а проценты за пользование деньгами уплачивает лишь четыре раза в год. Сразу стоит оговориться, что такой метод не является распространенным, но может применяться, если, например, у работника предусмотрены дополнительные ежеквартальные премии и подобного рода выплаты.

Уменьшение или перерасчет начисленной пени

Как уже было сказано, основным условием реструктурирования кредита в Сбербанке является своевременное оповещение сотрудника учреждения о том, что клиент не имеет возможности выплачивать долг. Если внимательно посмотреть договор, то за просрочки платежа и несвоевременное погашение займа предусмотрены штрафные санкции. Как правило, они заключаются в уплате пени или неустойки, причем начисление происходит на каждый день просрочки.

Если ссудополучатель вовремя обращается с вопросом рассмотреть его тяжелую ситуацию, то такие меры взыскания не применяются. В противном случае, заемщику не избежать наказания. Если такой факт имел место, кредитополучатель может обратиться к банку с просьбой пересмотреть сумму штрафа в меньшую сторону или увеличить количество периодов, в течение которых он может погасить долг сполна.

Как сделать реструктуризацию кредита в Сбербанке

Следует знать, что реструктуризация в Сбербанке проводится исключительно с согласия клиента. В одностороннем порядке банк не имеет права менять условия договора кредитования, даже если у ссудополучателя образовалась задолженность. Другое дело, что положительная кредитная история плательщика будет подпорчена. Однако если он своевременно принял все зависящие от него меры, такого не произойдет, и досье кредитополучателя останется безупречным.

Кто может претендовать

Реструктуризация кредита в Сбербанке доступна любому клиенту банковского учреждения. Для этого он должен подтвердить, что в настоящее время у него произошло изменение финансовой ситуации в сторону ухудшения и платить долг в прежнем размере не представляется возможным. Как веский аргумент будет рассматриваться:

- потеря работы, связанная с увольнением или сокращением;

- рождение ребенка, из-за чего увеличились траты семейного бюджета;

- призыв на срочную военную службу;

- реструктуризация валютной ипотеки или автокредита;

- стихийное бедствие;

- временная или постоянная потеря трудоспособности, инвалидность.

Требования к заемщику

Кредитополучатель должен соответствовать тем критериям, которые действуют для всех заемщиков банка. Основной упор делается на возраст, вернее на его верхнюю планку. Поскольку возрастной предел ограничивается для неработающих пенсионеров 65 годами, то реструктуризация, если подразумевается увеличение количества выплат, будет рассчитана таким способом, чтобы последние взносы были уплачены до того момента, как клиенту наступит 65. Так как реструктуризация долга в Сбербанке подразумевает заключение нового кредитного договора, клиенту придется предъявить паспорт.

Как оформить реструктуризацию

Если по другим кредитным продуктам на официальном сайте Сбербанка приведено большое количество информации, то для информации по одобрению реструктуризации, придется обратиться непосредственно в отделение, поскольку найти информацию онлайн не удастся. Связано это с тем, что общих условий по проведению процедуры не существует, и каждый отдельный случай рассматривается в индивидуальном порядке. Для того чтобы представить, в чем заключается суть операции и как она происходит, стоит внимательно посмотреть нижеприведенную информацию.

Анкета для предварительного анализа возможности реструктуризации кредита от сбербанка

Перед тем как банк вынесет решение о возможности реструктурировать долг, задолжник обязан заполнить анкету, которая будет считаться основанием для рассмотрения дела. Там, помимо личных данных, необходимо указать причину обращения за пересмотром условий договора и наличие ее официального подтверждения. Также надо перечислить источники и перспективы погашения кредита впоследствии. Кроме этого еще придется указать всю необходимую информацию о действующем кредите.

Оформление заявления

Составление заявления на получение реструктуризации не должно вызвать особых сложностей. Бланк можно взять в отделении Сбербанка. Заполняется оно кредитополучателем лично, но если кредит брался под поручение физических или юридических лиц, необходима и его подпись. Там следует указать

- данные кредитного договора;

- предпочтения должника по выплате долга;

- причину и обстоятельства реструктуризации;

- дату возникновения проблемы;

- перспективы погашения задолженности.

Собеседование с сотрудником банка

Работники крупнейшего банка страны, перед тем как реструктуризировать кредит в Сбербанке, тщательно изучат все документы и проведут непосредственную беседу с кредитополучателем. Связано это с тем, что только так можно найти консенсус и выбрать оптимальную альтернативу. Менеджер постарается рассмотреть все возможные варианты реструктуризации, просчитать предстоящие выплаты, и если клиента все устроит, подготовит документы для подписания.

Какие нужны документы на реструктуризацию кредита в Сбербанке

Как уже было не раз отмечено, для подтверждения причины тяжелого материального положения, претенденту необходимо представить документ. Если человек считает, что хватит только написать заявление, то он ошибается. Банк не станет даже рассматривать такую заявку. В зависимости от причины просрочек, бумаги могут быть разные:

- снижение дохода доказать можно справкой из бухгалтерии;

- трудовая книжка для подтверждения увольнения или сокращения;

- тяжелую болезнь можно засвидетельствовать справкой из поликлиники или больницы;

- рождение ребенка или смерть близкого родственника можно удостоверить свидетельством или взять справку в органах внутренних дел.

Особенности процедуры реструктуризации

Стоит понимать, что сотрудники Сбербанка предлагают реструктуризацию кредита и подразумевают под этим заключение нового кредитного договора. Обязательно старый контракт, по которому образовалась задолженность, должен быть закрыт. Если этого не сделать, то по условиям кредитополучателю придется уплачивать дополнительные штрафы. Если новое соглашение предусматривает добавочные штрафные санкции за неисполнение кредитных обязательств по старому, его можно, да и нужно оспаривать в суде.

Потребительского кредита

Сбербанк представляет широкий вид потребительских кредитов. Выдаются они на карточки или наличным путем. Как правило, суммы небольшие, поэтому провести реструктуризацию таких займов не составит труда. Можно воспользоваться и рефинансированием, если дополнительно еще имеются кредиты в других банках. Таким способом можно объединить все кредиты в один, вследствие чего произойдет снижение общей суммы платежа и уменьшение процентной ставки.

Реструктуризация ипотечного кредита в сбербанке физическому лицу

Если оформлялась ипотека и у человека возникли проблемы с обслуживанием по ней, то здесь без промедлений необходимо обращаться к кредитору для разрешения сложившейся ситуации. Дело в том, что обеспечением по жилищному займу выступает приобретенная недвижимости и при условии, что заемщик не исполняет свои обязанности, банк имеет право реализовать имущество для покрытия остатка долга. Для того чтобы такого не произошло, рекомендуется при первой же возможности обращаться к банку за помощью в реструктуризации ипотеки.

Задолженности по кредитной карте

Кредитные карты стали популярным средством кредитования. Выгодны они тем, что пользоваться деньгами можно не только в России, но и во время поездок за рубежом. Согласно договорам банковского обслуживания карта выдается на определенный период времени, а точный срок возврата определяется отдельно. Ежемесячно от заемщика требуется лишь возмещать часть потраченных денег, которые впоследствии можно использовать повторно.

Если снята крупная сумма денег или же лимит по карте выбран, а дополнительные взносы не поступаю

sovets.net

Реструктуризация долга по кредиту в Сбербанке 2018

Реструктуризация долга по кредиту в Сбербанке представляет собой изменение условий кредитного договора между заемщиком и банком. Пересмотр договора может происходит посредством оформления нового документа или же составления дополнительного приложения к старому. Эта услуга позволяет найти оптимальное решение для клиента по погашению долга в случае ухудшения его материального положения, по причине которого он не может оплачивать ежемесячные платежи по текущему графику.

Сбербанк ведет такую политику, которая предполагает персональный подход к каждому заемщику в определенной ситуации.

Поскольку современное население России имеет высокую закредитованность, то большинство задолженностей могут стать просроченными. Чтобы этого не допустить, Сбербанк практически всегда идет навстречу заемщикам, не имеющим возможности исполнять свои обязательства перед банковским учреждением в срок. Он готов предложить в этом случае реструктуризировать оставшуюся задолженность по кредиту, взятому на потребительские нужды или по ипотечному займу. Но здесь главным условием является отсутствие текущей просрочки по договору. Рассмотрим более подробно, каким образом осуществляется оформление реструктуризации в самом крупном банке страны.

Что такое реструктуризация и когда можно ее оформить?

Реструктуризацией, как уже говорилось выше, называется пересмотр условий договора на кредит, благодаря чему заемщику облегчается возможность выплаты долга. Эта услуга может быть предоставлена тем, кто взял ссуду и не смог выплатить ее в связи с возникшими финансовыми трудностями.

Если вы потеряли источник постоянного дохода, не тяните, а обратитесь в банковское учреждение, выдавшее вам кредит, своевременно, еще до образования просроченного долга. Это позволит вам произвести процедуру реструктуризации. Банк идет на подобные уступки довольно часто, так как заинтересован вернуть свои денежные средства без судебных издержек и разбирательств, даже несмотря на то, что для этого ему приходится менять условия и сроки возврата долга.

Именно благодаря реструктуризации вы сможете облегчить вашу кредитную нагрузку, а значит сможете постепенно рассчитаться с банком. Кроме того, стоит отметить, что проведение подобной процедуры позволит вам предотвратить ухудшение КИ и начисление штрафных санкций.

Несмотря на то что банк, как кажется на первый взгляд, идет вам на уступки, он все равно действует в своих интересах.

За счет реструктуризации происходит увеличение общего срока возврата заемных средств, а значит увеличивается и общая сумма, которую вам придется выплатить вместе с процентами банку.

Именно поэтому в подобной ситуации вам лучше всего постараться ускорить выплату ссуды, во избежание большой переплаты.

Условия предоставления реструктуризации в Сбербанке

Осуществить реструктуризацию в Сбербанке возможно только в случае возникновения действительно серьезных проблем. К ним банк относит:

- потерю работу не по вине заемщика;

- проблемы со здоровьем, повлекшие за собой постоянную либо временную потерю работоспособности;

- срочную службу в армии;

- появление ребенка;

- серьезную болезнь ближайшего родственника, подтвержденную документально;

- невыполнение своих прямых обязательств по кредиту созаемщиком.

Как произвести реструктуризацию ссуды в Сбербанке?

Для проведения реструктуризации в Сбербанке вам, как заемщику, потребуется обратиться за консультацией к банковскому сотруднику в тот офис, где оформлялся кредитный договор. В этом отделении вам предложат написать заявление по образцу, где попросят подробно сообщить обо всех причинах, послуживших толчком к изменениям условий договора.

В заявлении необходимо заполнить:

- номер и дату заключения договора;

- основной долг с учетом страховых начислений и дополнительных услуг, подключенных к договору;

- размер выплаченной задолженности;

- сумму остатка долга;

- дату уже оплаченного последнего платежа;

- дату первой просрочки, если таковая имеется;

- причины, послужившие прекращению выплат.

Помимо этого, от вас потребуется пакет документации, подтверждающей проблему осуществления выплат по кредиту. В заявлении также необходимо указать желаемые условия, удобные для дальнейшего погашения долга. Среди них можно написать такие, как уменьшение ежемесячного платежа, снижение процентной ставки, увеличение срока возврата займа, предоставление отсрочки на определенный срок. Кроме того, если у вас есть зарплатная карта Сбербанка, то этот момент также лучше заранее указать во время заполнения заявления.

Обязательно пишите заявление в двух экземплярах. Не забудьте приложить к ним квитанции, подтверждающие оплату ежемесячных платежей. А также добавьте к ним бумаги, доказывающие изменение вашего материального положения в худшую сторону.

Какие варианты реструктуризации существуют в Сбербанке?

Как правило, Сбербанк рассматривает заявления на реструктуризацию в течение 2-5 банковских дней, после чего сообщает свой ответ заемщику. В случае принятия положительного решения по заявке, банк может предложить клиенту один из следующих вариантов выплаты долга:

- «Кредитные каникулы». Эта услуга предполагает выплату только процентов по договору в течение определенного периода времени, установленного банком.

- Увеличение срока выплат по ссуде с соответствующим снижением размера платежа. Кредит на потребительские нужды может быть продлен на 3-5 лет, а ипотечный займ – на 10 лет и более. На продленный срок кредита Сбербанк начисляет проценты, а всю сумму долга делит на равные платежи согласно новому графику выплат. Таким образом, ежемесячный платеж становится комфортнее для клиента, но при этом заметно увеличивается размер общей переплаты.

- Уменьшение ставки по ссуде до возможного минимума.

- Прощение начисленных штрафных санкций, из-за которых заемщик не может снова начать платить ссуду по старому графику.

В некоторых ситуациях реструктуризация подразумевает полный пересмотр графика выплат. Например, в определенные даты банк разрешает вносить разные по сумме платежи. Однако здесь важно понимать, что каждое заявление на реструктуризацию Сбербанк рассматривает исключительно в индивидуальном порядке, учитывая при этом КИ и характеристики заемщика.

law03.ru

Реструктуризация кредита физическому лицу в Сбербанке

Ни одно финансовое учреждение не заинтересовано в том, чтобы человек перестал выплачивать имеющуюся перед ними задолженность. В том случае, если кто-то не в состоянии выплатить долг, обеим сторонам лучшим вариантом станет оформление реструктуризации долга.

Под этим понятием подразумевают выплату задолженности по новым правилам (условиям).

Стоит отметить, что новое соглашение включает в себя лояльные условия по выплатам.

Однако банковские учреждения могут пойти на такой шаг только с добросовестными клиентами, которые предупредили о невозможности выплат заранее. В противном случае, на реструктуризацию может последовать отказ.

Так как многие граждане не знают, как ее провести, рассмотрим это более подробно на примере Сбербанка.

Порядок реструктуризации кредита в Сбербанке

Для того чтобы приступит к реструктуризации, Сбербанк должен принять решение о способе его оформления. Банковское учреждение может принять решение по оформлению:

- реструктуризации на базе нового соглашения. Данный способ используется только в том случае, если множество пунктов подлежит корректировки;

- реструктуризации в виде изменения графика платежей по действующему договору.

В обоих способах, процедура исполняется в такой последовательности:

В обоих способах, процедура исполняется в такой последовательности:

- Должник сообщает банковскому учреждению о невозможности в скором времени выплачивать долг в указанной договором сумме.

- В том случае, если кредит оформлялся для покупки жилья, необходимо учитывать Постановление Правительства РФ №373. Оно четко регламентирует порядок реструктуризации.

- После информирования банка, человек в течении нескольких дней обязан собрать весь пакет документов, который подтверждает неплатежеспособность.

- К тому моменту, пока не принято решение о реструктуризации, должник обязан совершать платежи. При этом есть возможность оформления кредитных каникул.

- Период принятия решения варьируется от нескольких дней до 2 месяцев.

- После принятия решения, должник информируется банковским учреждением о праве реструктуризации задолженности, а также новыми условиями.

- После подписания нового соглашения, все дальнейшие платежи выполняются по новым условиям.

Ипотечного кредита

Реструктуризация ипотечного кредитования ничем не отличается от остальных случаев.

Стоит отметить, что даже если в банковском учреждении не предусмотрена подобная процедура — это не является поводом не писать заявление.

Написав заявление, человек автоматически решает множество проблем в дальнейшем, ведь он предупредил свой банк о невозможности выплаты по установленному графику.

При этом пойти на реструктуризацию ипотечного кредитования банковское учреждение может только при наличии серьезных на то оснований, в частности:

- тяжелого заболевания, на которое понадобиться длительное лечение;

- увольнение с работы;

- получение инвалидности и так далее.

Стоит отметить, что многие банки положительно относятся к реструктуризации ипотечного кредитования.

Варианты реструктуризации

Безусловно, если человек не хочет терять свое имущество, он должен изначально оценивать свои силы, беря кредит.

Но если ситуация сложилась таким образом, что человек не может выплатить задолженность, он вправе рассчитывать на реструктуризацию долга.

Между должником и кредитором может быть подписано соглашение, которое предусматривает:

- реструктуризацию за счет изменения периода выплат;

- корректировка фиксированной суммы ежемесячного платежа;

- реструктуризацию за счет кредитный каникул.

В том случае, если должник заинтересован в реструктуризации валютного кредита, ему может быть предложен способ перевести его в отечественную валюту. Вся дальнейшая тактика в этом случае оговаривается в индивидуальном порядке.

Процедура

Заемщик, который по каким-либо веским причинам не способен оплачивать задолженность в указанные сроки, должен обратиться в Сбербанк Росси за формой заявления. В нем он указывает причину неплатежеспособности и просит о реструктуризации.

Заемщик, который по каким-либо веским причинам не способен оплачивать задолженность в указанные сроки, должен обратиться в Сбербанк Росси за формой заявления. В нем он указывает причину неплатежеспособности и просит о реструктуризации.

На протяжении 10 банковских дней с момента подачи заявления, комиссия решает вопрос о начале производства реструктуризации.

После этого, заемщик начинает сбор необходимой для этого документации.

Ему необходимо предоставить:

- копию и оригинал паспорта гражданина РФ;

- заявление по выданной сотрудником банка форме;

- трудовую книжку, подтверждающая наличие официального места работа;

- в случае нетрудоспособности по причине сокращения, справку с центра занятости о начисление пособия;

- справку, которая подтверждает финансовое положение семьи;

- при смерти заемщика, необходимо предоставить копию свидетельства о смерти.

После подачи всех документов, комиссия банка на протяжении 45 дней занимается изучением предоставленной информации и решает вопрос о назначении реструктуризации долга.

В том случае, если комиссия приняла положительное решение, должник должен явиться в банк в назначенное время для подписания нового соглашения, где будут прописаны новые условия.

Стоит отметить, что Сбербанк вправе предложить такие варианты, как:

- отсрочка выплат;

- сокращение фиксированной суммы ежемесячных выплат;

- составление индивидуального графика выплаты задолженности.

На сегодняшний день Сбербанк является наилучшим вариантом для реструктуризации задолженности по кредиту.

Если в реструктуризации отказано?

Причины отказа рассматриваются ниже на видео.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru

Реструктуризация кредита в Сбербанке физическому лицу

Приняв решение взять кредит в банке, физическое лицо не всегда может гарантированно погасить его в срок. В жизни могут возникнуть разные обстоятельства, не всегда благоприятно сказывающиеся на возможности соблюсти условия банковского договора: болезнь, увольнение с работы, банкротство бизнеса.

В таких случаях предлагается реструктуризация кредита в Сбербанке физическому лицу, согласно закону Российской федерации «О банкротстве заемщиков». В трудный жизненный период она значительно облегчает процедуру погашения банковского долга.

Понятие реструктуризации

Что такое реструктуризация кредита в Сбербанке? Это комплекс услуг установленного в банке образца, оказываемый заемщику и направленный на погашение заемщиком банковского долга без ущерба его материальному положению. Реструктуризация направлена на разработку индивидуального графика периодичности выплат, корректировку длительности займа и сокращение процентной ставки по кредиту.

Реструктуризация оформляется путем подписания кредитного договора. При этом важно удостовериться, что банковское учреждение официально прекращает действие предыдущего договора. Для этого обеими сторонами подписывается дополнительное соглашение о расторжении договорных отношений либо об их пересмотре.

В ситуации, когда банк составляет новую редакцию кредитного договора, не расторгая «старую», на имеющуюся сумму долга будут начисляться удвоенные штрафы и проценты. В таком случае рекомендуется обратиться к юристу и оспорить неправомерные действия банка в суде. Как правило, при соблюдении всех законных требований со стороны заемщика, суд идет ему навстречу и все начисленные двойные штрафные санкции аннулируются.

Виды реструктуризации

Каждому клиенту предлагается реструктуризация потребительских кредитов Сбербанка нескольких видов:

- Увеличение срока кредитования и, как следствие, сокращение суммы ежемесячных выплат. Срок по потребительскому или автомобильному кредиту может быть увеличен до 3 лет, общий период выплат устанавливается не более 7 лет.

- Кредитные каникулы, которые освобождают заемщика от выплаты основного долга, но обязывают выплачивать проценты за его пользование. В этом случае существует риск переплаты за кредит, так как общий срок выплат продлевается. В отдельных случаях возможен вариант освобождения клиента от всех выплат, но только на заранее определенный срок. Такой вариант наиболее подходит сезонным работникам. Для них возможна разработка графика неравномерных платежей: период минимальных выплат, а потом погашение накопившегося долга единовременным платежом.

- Разработка индивидуального графика выплат для упрощения возвращения банковского долга. По согласованию с клиентом можно перенести плановую дату платежей или скорректировать их ежемесячный размер.

Применение совокупности мер реструктуризации

В индивидуальном порядке может быть предоставлена полная отсрочка по потребительскому или автомобильному кредиту на срок не более 12 месяцев. За этот период заемщику предлагается найти источники доходов для продолжения регулярных платежей по кредиту.

Перечисленные меры могут применяться комплексно или в различных комбинациях. Если положение плательщика не меняется по истечению года после начала мер по реструктуризации, банк может одобрить повторную процедуру, применив иные сочетания услуг. В случае необходимости реструктуризации валютного займа или валютной ипотеки процедура проводится при государственной поддержке.

Условия оказания услуги реструктуризации

Относительно каждого клиента принимается индивидуально решение о том, как сделать оптимальную реструктуризацию долга. Разумеется, банк оставляет за собой право отказать заемщику. При рассмотрении каждой заявки банк оценивает следующие параметры:

- Потеря работы, а, следовательно, основного источника доходов;

- Просрочка по выплатам от 30 дней и более;

- Обстоятельства, обуславливающие незапланированные расходы плательщика: болезнь, потеря трудоспособности, смерть близкого родственника;

- Ситуации уважительного характера: беременность, потеря сторонних источников доходов, утрата кормильца;

- Смерть заемщика – реструктуризация кредита в Сбербанке предоставляется наследнику на определенных условиях.

Важно в случае возникновения затруднительного жизненного положения заранее обратиться в банковское учреждение, чтобы не наступал момент возникновения долга, а просто пересматривался график платежей.

Несмотря на то, что банки не обязаны оказывать услугу реструктуризации по первому требованию заявителя, они часто одобряют поступающие заявки. Это связано с тем, что наличие неблагонадежной кредитной задолженности влечет за собой начисление крупных резервных сумм, а именно – убытков. Так что банку выгоднее пойти на временное послабление кредитного бремени, чем работать в убыток.

Оформление заявки на реструктуризацию

Документы, необходимые для подачи заявки на реструктуризацию

Прежде чем подавать заявку в банк на получение услуги, следует ознакомиться с перечнем документов, которые нужно заранее подготовить. Они должны подтвердить тяжелое материальное положение заемщика и помочь банку принять решение о том, как реструктуризировать его задолженность.

Перечень документов для предоставления банку:

- Паспорт гражданина РФ;

- Справка о доходах, выписка из банка о движении денежных средств;

- Трудовая книжка с отметкой об увольнении;

- Документы с места работы об изменении статуса работника: приказ о предоставлении декретного отпуска или отпуска без сохранения заработной платы в оригинале или заверенной копии;

- Больничный лист, содержащий сведения об инвалидности либо нетрудоспособности.

В каждом конкретном случае перечень необходимых документов определяется индивидуально. Отдел реструктуризации Сбербанка собирает наиболее полную и достоверную информацию о финансовом положении плательщика, для чего его просят написать заявление в свободной форме с описанием причин необходимости пересмотра условий кредитования. Там же желательно указать сумму, которую клиент может вносить в качестве платы за кредит в настоящий момент.

Процедура рассмотрения заявления

Аналогичное заявление можно заполнить в режиме онлайн на официальном сайте Сбербанка http://www.sberbank.ru/ru/. Там подробно описано, как его заполнить, и какому именно специалисту направить по электронной почте.

Зачастую вместе с заявлением требуется приложить ксерокопию предыдущего кредитного договора, условия которого будут пересматриваться. Если таких договоров было несколько, то приложить необходимо все без исключения. Не рекомендуется скрывать подобную информацию от сотрудников банка, так как это неблагоприятно может сказаться на уровне доверия учреждения клиенту.

Пакет документов проходит проверку в течение установленного срока, после чего принимается решение о предоставлении услуги. Условия оказания сервиса доступны для ознакомления в отделениях банка. Отклоненная заявка не подлежит оспариванию клиентом.

Сбербанк дает возможность клиентам предложить свои варианты упрощения кредитных условий в рамках реструктуризации займа. Кредитная история заемщика при этом нисколько не страдает, поскольку он сам обратился в банк с желанием решить возникшие финансовые затруднения, а не скрываться от сотрудников банка и уклоняться от уплаты задолженности.

Реструктуризация задолженности по кредитной карте

Кредитная карта – один из самых популярных и удобных средств проведения платежей. При пользовании необходимо помнить, что несвоевременные платежи по погашению кредитной задолженности на карте приводят к начислению пени и увеличению суммы долга.

При одобрении заявки клиента, реструктуризация кредитной карты может быть осуществлена несколькими способами: скорректировать срок выплаты долга, пересмотрев размер регулярных выплат; разделить сумму пени и задолженности на равные доли; перенести дату обязательного платежа.

Сумма и срок погашения кредита будут скорректированы

Реструктуризация задолженности по ипотечному кредиту

Для клиентов Сбербанка существует также услуга реструктуризации ипотечного займа. Залогом в ипотеке для банка является недвижимость, поэтому риск потери денежных активов для учреждения минимален. В случае прекращения выплат со стороны заемщика недвижимое имущество будет реализовано кредитной организацией и средства от продажи возвращены банку. На получение данной услуги может быть подана заявка онлайн. Заемщик рискует потерять средства, которые были выплачены по ипотечному кредиту ранее. Срок реструктуризации ипотечного кредита обычно устанавливается более длительный, но это может быть наилучшим выходом из сложного положения для плательщика. В среднем срок определяется длительностью до 10 лет, но не более 35 лет общего периода кредитования.

В некоторых случаях банк может одобрить отсрочку выплаты задолженности на определенный срок не более 24 месяцев, предоставляя клиенту возможность за это время преодолеть финансовые трудности.

Отказ банка в оказании услуги

В довольно редких случаях заявителю приходит отказ от банка. Это происходит, если при рассмотрении заявления заемщик был признан неблагонадежным или несостоятельным, без намерения возвращать заемные средства. На формирование подобных выводов влияют следующие факторы:

- Отрицательная кредитная история клиента, негативные опыты рефинансирования или реструктуризации прошлых займов;

- Необоснованность просрочки платежей;

- Отсутствие регулярных источников дохода, показателей их поиска, перспективы их появления.

Сбербанк принимает решения об отказе в реструктуризации клиенту только в том случае, если посчитает ее бесперспективной. В остальных случаях принимаются все возможные усилия, чтобы помочь плательщику возвратить заем.

При возникновении спорной ситуации, когда банк отказывает в оказании услуги реструктуризации кредита, вопрос может быть решен в суде. Государственные органы могут обязать банковское учреждение пересмотреть условия кредитования или взыскать с заемщика сумму долга и всех наложенных на нее санкций в полном размере.

При принятии решения банк оставляет за собой право отказать

Мнение клиентов

Клиенты банка прибегают к реструктуризации, чтобы не портить свою кредитную историю и избежать судебной конфискации имущества. Отзывы пользователей услуги свидетельствуют о том, что она доступна и удобна в затруднительных ситуациях, помогает избежать начисления штрафов и процентов, а также общения с коллекторами.

Главным преимуществом реструктуризации является возможность погашения задолженности раньше срока.

Недостатком же является увеличение переплаты по кредиту за весь период его пользования. Оно наступает неизбежно при корректировке графиков выплат, если только основной долг не будет погашен досрочно.

Интересное по теме:

Вконтакте

Google+

denegkom.ru

Реструктуризация кредита в Сбербанке физическому лицу

Определение

ВНИМАНИЕ! Заявление на реструктуризацию кредита в Сбербанк возможно СКАЧАТЬ ЗДЕСЬ

Реструктуризация кредита в Сбербанке физическому лицу – очень непростой вопрос, который с каждым годом в стране становится только острее. Связан он исключительно с финансовыми проблемами заемщика и со стремлением избежать просрочек по кредитам. Прежде чем перейти к его рассмотрению, позволим небольшое отступление.

Сбербанк – самый крупный банк страны. Не будем вдаваться в статистические подробности, но если исходить из логики, что Сбер самый крупный банк по потребительскому кредитования, а просрочка в России растет от года к году усиленными темпами, то получается, что большая часть этой просрочки приходится на Сбербанк, реструктуризация потребительских кредитов и реструктуризация ипотечного кредита в Сбербанке начинает вызывать все большее опасение. Как же происходит реструктуризация долга по кредиту в Сбербанке, в самом крупном банке страны? Практически также, как и реструктуризация кредита в ВТБ 24 или в Альфа Банке.

То есть, очень хитро!

Начнем с того, что заемщик может избежать просрочки только 3-мя способами:

Если с первым и с третьим пунктом все понятно (они успешно работают, но только на благо банка), то второй пункт, который действительно должен гармонизировать отношения заемщика и банка, в стране не работает.

ВНИМАНИЕ! Реструктуризация кредита в Сбербанке физическому лицу, как, впрочем, и в других банках страны – это красивый миф, призванный создать иллюзию цивилизованного банковского рынка. На деле же получается натуральное «поле чудес» – несите к нам свои денежки!

Что же такое реструктуризация?

Реструктуризация кредита в Сбербанке физическому лицу – это процесс «оздоровления» заемщика и облегчения долговой нагрузки, результатом которого является избежание его банкротства и дальнейшее продолжение выплат по кредиту. Как итог, банк решает проблему с убытком из-за такого клиента, а заемщик продолжает выплаты, более длительное время, но меньшими частями.

Плюсы и минусы

Честная реструктуризация долга по кредиту в Сбербанке, как для банка, так и для заемщика имеет массу плюсов, а минус, пожалуй, только один. Для заемщика – это серьезная переплата по кредиту, который он брал до возникновения трудностей. А для банка – возможные финансовые потери, которые, на самом деле, спокойно перекрываются более длительным временем обслуживания реструктуризированного кредита.

То есть банк всегда в плюсе, даже если он честно реструктуризирует кредит.

Плюсы для банка:

- банк избегает убытков

- банк улучшает качество своего портфеля

- получает дополнительную прибыль

- экономит время и силы на судебные разбирательства

Плюсы для заемщика:

- избежание суда

- избежание пеней и штрафов

- экономия нервов

Особенности

Если вести речь о действительном положении вещей с реструктуризацией в Сбербанке, то хочется сказать, что честная реструктуризация кредита в Сбербанке физическому лицу возможна, но только если вы будете решать вопрос через начальство и чуть ли не через председателей правления. В остальных же случаях, сотрудники банка делают все ровно все наоборот – не принимают заявление, не обрабатывают его, тянут время, дают неверную информации и так далее.

Зачем это делается? Сложно сказать, но это так.

Реструктуризация кредита в Сбербанке физическому лицу, особенности:

- реструктуризация долга по кредиту в Сбербанке – это привилегия банка, а не его обязанность

- сотрудники Сбербанка, на самом деле, не заинтересованы в реструктуризации кредита

- особенно на тех условиях, которые озвучиваются официально

- Сбербанк заинтересован только в личной выгоде

- сотрудники Сбербанка заинтересованы только в количественных показателях кредитования

- сотрудники Сбербанка (как это не парадоксально) заинтересованы в том, чтобы у клиента пошла просрочка

- честная реструктуризация долга по кредиту в Сбербанке возможна, но только через руководство

Здесь нужно пояснить. Поведение сотрудников Сбербанка в отношении реструктуризации кредита абсолютно типично для всей банковской среды.

Сбербанк – огромная бюрократическая структура с большим количеством сотрудников, которые обладают низкой трудовой дисциплиной и разным восприятием одной и той же информации. Поэтому один сотрудник говорит одно, другой – другое. Непонятно, кто говорит правду, а кто нет.

Сотрудники Сбербанка не хотят заниматься честной реструктуризацией (это геморройно, не особо выгодно, а главное за это не доплачивают, да и вообще помогать людям – это сложно), им наоборот нужно выдавать все больше кредитов, выполнять планы, поэтому вместо реструктуризации в большинстве случаев вам попытаются «впихнуть» еще один кредит, то есть рефинансирование.

За счет всего этого, получается, что сам Сбербанк «доит» своих клиентов наполную. Наверное, только этим можно объяснить тот факт – чтобы подать заявление на реструктуризацию кредита в Сбербанке нужно допустить просрочку!

Опытному человеку понятно, что просрочка по кредиту ведет к порче кредитной истории и к появлению для банка повода начать начислять штрафы и пени. Да и потом, зачем ждать просрочки, если вы заранее знаете, что вам будет очень трудно в будущем тащить такую кредитную нагрузка, и сами заранее хотите решить эту ситуацию, но банки думают по-другому.

Условия

Условия реструктуризации кредита в Сбербанке не блещут какой-то оригинальностью и, в общем, схожи с условиями всех прочих банком.

Нужно понимать, что соблюдение условий реструктуризации – это очень важно, иначе повода для реструктуризации, по мнению банка нет. То есть, если ваше финансовое положение ухудшилось или вы просто больше не хотите столько много платить ежемесячных платежей, это не является предпосылкой и реструктуризация кредита в Сбербанке физическому лицу не проводится.

Официальные условия реструктуризации кредита в Сбербанке следующие:

- нужно потерять работу

- потерять дополнительные доходы

- забеременеть

- уйти в армию

- тяжело заболеть или умереть

- и самое главное – должна начаться просрочка, сроком от 30 до 120 дней

Требования

- низкая степень загруженности кредитной истории

- просрочка по кредиту в Сбербанке от 30 дней

- в отдельных случаях требуется поручитель

- наличие веской и доказуемой причины для реструктуризации долга

Схема

Как сделать реструктуризацию кредита в Сбербанке?

Несмотря на ужасную действительность, пытаться договориться с банком о реструктуризации можно и нужно. Нужно общаться на этот счет не только с обычным оператором, но и с начальником отделения, с начальником департамента Урегулирования просроченной задолженности и идти еще выше, если слова расходятся с делом. Писать негативные отзывы на форумах и прочее.

Сама же схема реструктуризации кредита проста:

- не дожидаясь возникновения просрочки, начинаете выяснять ответы на ряд простых вопросов: какие документы нужны, как составить правильно заявление и куда подать.

- собираете документы

- пишете заявление на реструктуризацию кредита в Сбербанке

- подаете

- ждете

Здесь нужно сказать, что правильность составления заявления и правильность сбора документов – это, в случае со Сбербанком, очень индивидуальное понятие. Одному сотруднику покажется, что нужны такие-то документы, а другому, что такие.

Чаще всего дело не может сдвинуться с мертвой точки из-за того, что сотрудникам банка постоянно не нравится внешний вид и содержание заявления на реструктуризацию кредита в Сбербанк.

Документы

Для того чтобы реструктуризация кредита в Сбербанке физическому лицу состоялась, нужно сначала изъявить свои претензии на нее и донести все это до сотрудников банка. А для этого нужно собрать целый пакет документов. Какие нужны документы для реструктуризации кредита в Сбербанке?

Документы для реструктуризации кредита в Сбербанке:

- паспорт РФ

- трудовая книжка

- все справки касающиеся дохода – 2НДФЛ, 3НДФЛ, справка с биржи труда

- справки, подтверждающие причину для реструктуризации

- заявка на реструктуризацию кредита в Сбербанке

- и так далее

Этот перечень довольно таки общий для всех банков и для всех жизненных ситуаций. Более конкретный список документов для реструктуризации кредита в Сбербанке можно получить у сотрудников банка. Но при этом нужно «скрестить пальцы», чтобы сотрудник действительно дал достоверную и правильную информацию. В противном случае, ваши документы будут месяцами «пинать» из отдела в отдел, и реструктуризация долга по кредиту в Сбербанке будет каждый раз только откладываться.

Образец заявления

Образец заявления на реструктуризацию кредита в Сбербанке можно СКАЧАТЬ ТУТ

Венец вопроса, как сделать реструктуризацию кредита в Сбербанке – это заполнение заявления на реструктуризацию кредита в Сбербанк.

В целом ничего сложного в этом вопросе нет, но чтобы облегчить себе задачу и снять кучу вопросов о содержании заявления, лучше бланк заявления на реструктуризацию кредита в Сбербанке взять в ближайшем отделение банка. К тому же у сотрудников Сбера будет меньше претензий к вашему образцу.

Что должно содержаться в заявление на реструктуризацию кредита в Сбербанк, образец:

- наименование и реквизиты банка

- ваше ФИО и текст обращения

- номер кредитного договора

- ваши предложения по реструктуризации

- подробные личные данные (паспорт, прописка, регистрация, контакты)

- подробные данные о занятости (место работы, наименование компании, период занятости, причины увольнения и так далее)

- данные о дополнительных доходах

- данные о супруге, поручителе и созаемщике

- данные о детях и иждивенцах

- ваши общие финансовые показатели (подробно)

- информация о собственности

- подробнее о причинах обращения за реструктуризацией

- дата, подпись, расшифровка

Реструктуризация ипотечного кредита

Реструктуризация ипотечного кредита в Сбербанке

В отдельном порядке следует поговорить о реструктуризации ипотечного кредита.

Реструктуризация ипотечного кредита в Сбербанке в целом проходит по тем же принципам и законам, что и реструктуризация потребительского кредита, но есть и отличия.

Первое. В случае с ипотечным кредитом банк ничем не рискует, ипотечная квартира итак принадлежит банку, и если заемщик перестанет платить, то банк заберет этот залог, а вместе с ним и ранее выплаченные взносы по кредиту. Банк в полном плюсе!

Второе. Другое дело – это ухудшение кредитного портфеля банка за счет появления очередной просрочки по ипотечному кредиту, что очень плохо для его отчетности перед ЦБ РФ.

Третье. Ипотечный кредит – это самый рискованный продукт с точки зрения реструктуризации. Срок кредитования огромный, кредитная нагрузка тоже, кроме того квартира чаще всего покупается на всю семью, а в семье возможно всякое (развод, смерть, тяжелая болезнь и прочее). Но в силу первого пункта, банк не особо этого боится.

Четвертое. Реструктуризация ипотечного кредита в Сбербанке, это сложный процесс для самого банка, с точки зрения технологий и финансового баланса. Так, например, чтобы реструктуризировать ипотечный кредит, сотрудники банка должны обладать значительным опытом в этом вопросе, у банка должна быть достаточная ликвидность, а также отточенные схемы работы. Иначе неправильно принятое решение в отношении реструктуризации может привести к «кассовому разрыву» и прочим проблемам с ликвидностью.

Реструктуризация ипотечного кредита в Сбербанке – это один из единственных шансов для заемщика сохранить столь ценное имущество и не уйти в убыток. Поэтому добиваться ее нужно, даже если Сбербанк не идет на контакт, обращайтесь к начальству, изучайте опыт других людей, взаимодействуйте с адвокатами – используйте все, чтобы сохранить квартиру. А на самый крайний случай есть еще вариант – попытаться продать квартиру в ипотеке Сбербанка.

Реструктуризация кредитов других банков

Реструктуризация кредитов других банков в Сбербанке

В народе ходит ошибочное определение – реструктуризация кредитов других банков в Сбербанке, так вот, такой услуги в Сбербанке нет!

Народ путает один термин с другим. То, что люди понимают под реструктуризацией кредитов других банков в Сбербанке – это «рефинансирование». То есть перекредитование или объединение двух кредитов в один с другими отличными условиями, в то время, как реструктуризация кредитов – это совсем другое.

Сама же реструктуризация кредитов других банков в Сбербанке – услуга вымышленная. Ни один банк в стране не реструктуризирует кредиты других банков.

Да это и логично. Допустим, вы купили автомобиль у одного официально дилера, а обслуживать гарантию «ломитесь» к другому дилеру. Согласитесь, такого быть не может!

Такая же ситуация и с реструктуризацией кредитов других банков.

Понравилось – расскажи друзьям!

Оцени статью!

Как реструктурировать кредит в Сбербанке

1Оцените статью

creditoshka.ru

Реструктуризация кредита в Сбербанке физическому лицу 2018 год

Ситуация касательно финансовых проблем стоит остро, она усугубляется, если речь идет о выплате кредита банку. В подобных ситуациях просто необходима процедура реструктуризации, она происходит перед составлением нового документа, возможно, дополнения к старому документу.

Эта услуга помогает найти оптимальный выход для клиента касательно погашения долга. Рассматриваются те варианты, когда из-за ухудшения материального состояния вы не сможете, как раньше выплачивать долг, успевать выполнять условия договора. Стоит рассмотреть детально особенности этого договора, его положительные и негативные стороны.

Общая характеристика

Частой является на сегодняшний день ситуация, когда задолженности приобретают просроченный характер. Для населения России это характерно. Для минимизации высокой закредитованности Сбербанк идет навстречу клиентам, которые не способны своевременно выполнить обязанности касательно выплаты. В этом случае используется такая процедура, как реструктуризация кредита в Сбербанке для физического лица 2018. Это касается ипотечного кредита, либо потребительского кредита. Главным условием для совершения этой процедуры является отсутствие какой-либо просрочки.

Как было указано немного выше, реструктуризация долга по взятому кредиту в Сбербанке – это пересмотр установленных условий. Эта процедура положительна для заемщика, ведь в большей мере облегчается процедура выплаты долга. Воспользоваться ею могут те клиенты, которые взяли ссуду, но возникли материальные проблемы.

Важно. Своевременно обратиться в банковское учреждение, особенно, если вы являетесь основным источником дохода на постоянной основе. Необходимо это сделать до того момента, как образуется просроченный долг, ведь этот момент усугубит сложившуюся ситуацию.

Банк часто идет на уступки подобного рода клиенту, ведь в его интересах получить свои средства без вмешательства суда, без дополнительных разбирательств. Не пугает банк то, что в этой ситуации денежные средства он получит в другой срок, с измененными условиями договора.

Процедура выплаты долга облегчается, клиент постепенно выплачивает долг. Проведение реструктуризации долга минимизирует риск начислений штрафных санкций, либо ухудшения вашего КИ. Банк все равно помнит преимущественно о своих интересах, не стоит об этом забывать.